信託基金|班克先生

信託基金(Trust Fund)是一種由投資公司或基金經理人代為操作的集體投資方式,投資人可依比例分享收益,並達成分散風險。若遺產以信託基金形式保存,稱為「信託基金遺產」,著重基金結構與運作;而透過信託安排遺產分配則稱為「信託遺產」,屬於遺產規劃工具。信託基金具低風險、分散投資、門檻低、流動性佳、選擇多元等優點,管理上受金管會監督,涵蓋設立、資訊揭露、風險控管、報酬費用、清算轉換與ESG責任等規範。

F編是我,我是F編,握又出現了,今天呢?來介紹信託基金~

信託基金意思

它也被稱為投資基金,英文是 Trust Fund,簡稱 TF,是一種集體投資的方式。簡單來說,就是由投資公司或基金管理公司將所有投資人的資金集中起來,形成一筆龐大的資金池,並交由專業的基金管理人或基金經理人負責操作與投資,協助投資人進行理財。

每位投資人會根據自己投入的比例,分享整體基金的投資成果。這樣的方式讓參與投資基金的人能夠透過簡單方便的方式,將同一筆資金分散投入到各種不同的投資標的中,達到分散風險的效果。

信託基金遺產

信託基金遺產定義:

存放在信託基金(Trust Fund)裡的遺產財產,也就是某筆遺產被設計為一個「信託基金」形式存在。

信託基金是什麼?

一個為特定目的(如教育、生活保障、傳承)設立的信託帳戶,由受託人(如銀行、律師)負責管理,用於照顧受益人。

關鍵差異:

- 更強調基金結構、運作方式

- 可能包括投資機制(例如幫小孩設立教育信託基金)

- 英文裡常出現:Trust Fund Inheritance 或 Inheritance Held in a Trust Fund

信託遺產

信託遺產定義:

用信託的形式來處理遺產繼承與分配,也就是你死後,資產會透過信託來安排分配給家人、子女、配偶、慈善等對象。

特殊關鍵點:

- 信託裡的資產原本就是屬於遺產的一部分

- 可以是現金、房產、股票、保險金等等

- 屬於遺產規劃工具,而不是「一檔基金」

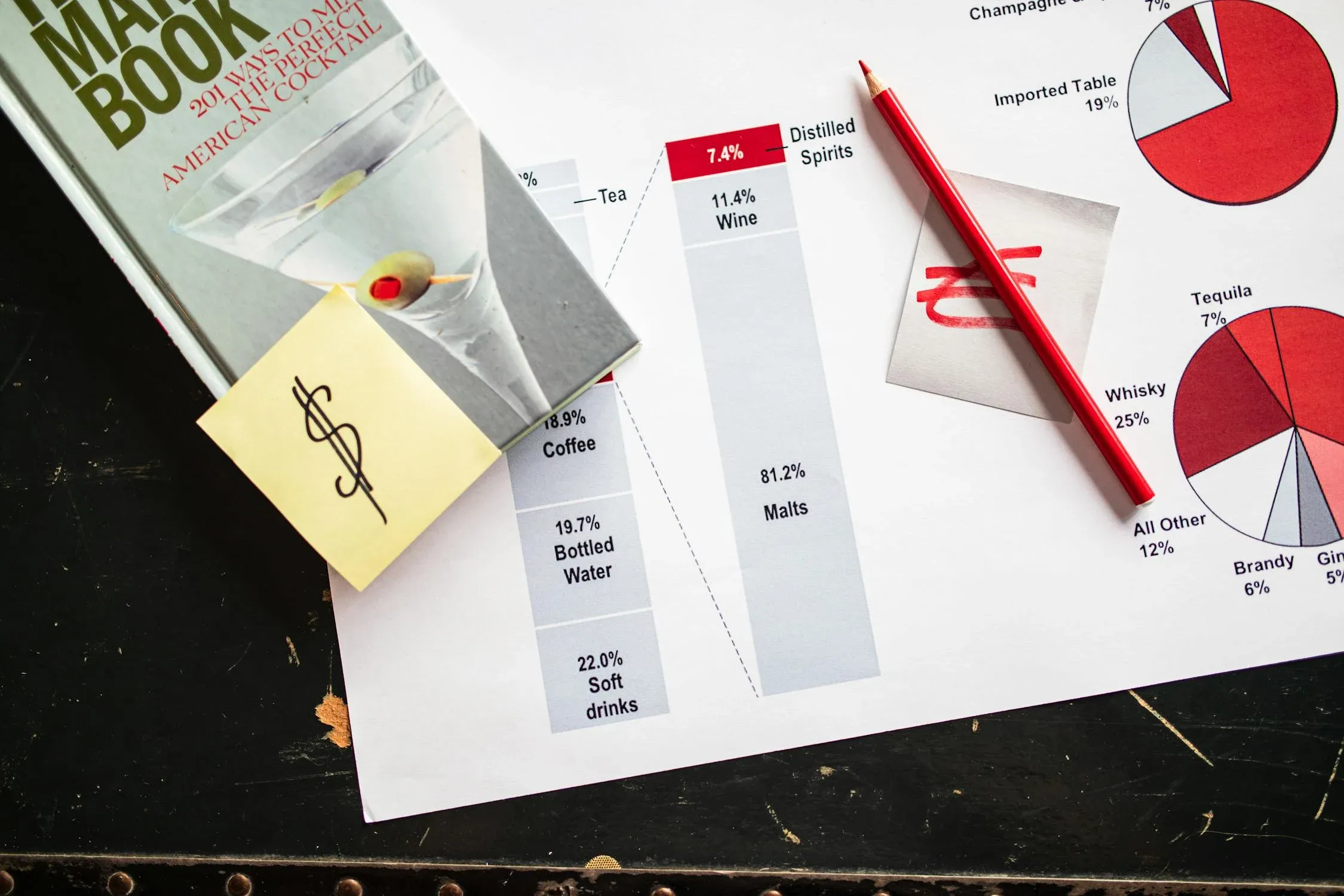

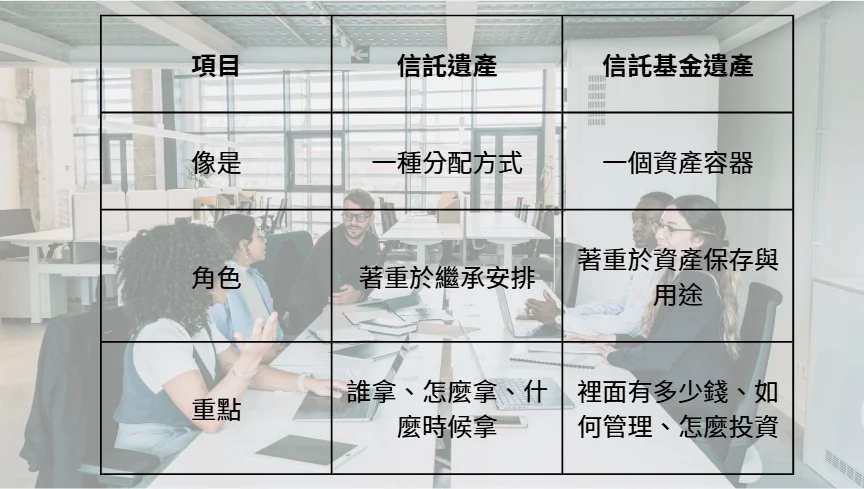

信託遺產與信託基金遺產差異

簡單舉例

如果說「這個人透過信託把遺產給孩子」→ 講的是信託遺產

如果說「孩子的遺產存在一個信託基金裡,每年領一點」→ 講的是信託基金遺產

信託基金的五大好處

- 風險低

信託基金由專業的基金經理人負責管理,透過其專業知識與經驗,有助於降低投資風險。這種專業管理的方式,使投資人能夠更有效地規避市場波動與不確定性,並有望獲得相對較穩定的回報。 - 分散投資

信託基金通常會採用分散投資策略,將資金投資於多個產業領域,甚至拓展到海外市場,以分散整體風險。這樣的投資組合有助於平衡不同資產的表現,提升整體投資組合的穩定性。 - 門檻低

信託基金的投資門檻相對較低,一般只需要新台幣500元或1,000元即可開始投資。這讓更多投資人,即使是小額資金,也能參與市場、累積財富。 - 流動性佳

信託基金的流動性通常良好,當投資人有資金需求時,可向基金公司申請贖回其持有的單位數,快速兌回現金。這樣的特性讓投資人在面對突發狀況時,能靈活調度資金。 - 投資選擇多元

透過信託基金,投資人可以輕鬆進入平時難以觸及的市場,例如高門檻的債券市場或海外股票市場。這大大擴展了投資的選擇範圍,也有助於打造更豐富與多樣化的投資組合。

信託基金管理辦法重點內容(概要)

1. 信託基金的種類

- 開放式基金(投資人可隨時申購與贖回)

- 封閉式基金(有固定存續期間,期滿後才贖回)

- 指數型基金(ETF)等特殊類型

2. 設立與申請

- 需由經主管機關核准設立的證券投信公司來發行

- 信託契約內容須經主管機關核備

- 申請時需提交基金計畫書、風險揭露聲明等文件

3. 基金管理與運作

- 投信公司擔任基金經理人,負責操作與管理基金資產

- 須設立獨立帳戶管理基金資產

- 禁止將基金資產挪作他用

4. 資訊揭露

- 應定期公告基金淨值(通常每日)

- 應揭露基金績效、資產配置、風險分析等

- 年度與半年度財務報告需經會計師查核簽證

5. 投資限制

- 有一定的投資比例限制(如單一證券不得超過某比例)

- 禁止投資非核准的高風險資產

- 控制衍生性金融商品的投資風險

6. 監督與懲處

- 金管會定期或不定期進行查核

- 違規者可處罰款、限期改善或撤銷基金核准

信託基金管理辦法 重點內容補充(進階)

7. 基金銷售與通路管理

- 銷售機構(如銀行、證券商)須經主管機關核准

- 銷售人員須具備專業證照與訓練(如投信投顧業務員)

- 須充分揭露基金風險等級、手續費結構、報酬機制

8. 基金報酬與費用結構

- 明定基金經理人報酬(例如固定管理費或績效費)

- 投資人需支付的費用包括:

- 申購手續費(front-end load)

- 贖回費(back-end load)

- 管理費與保管費(內扣於基金淨值)

- 所有費用須在基金公開說明書中揭露

9. 基金保管制度

- 基金資產須由獨立的保管銀行保管(避免挪用風險)

- 保管銀行須每日對基金帳目進行查核與對帳

- 保管機構需符合信用評等標準與財務健全度要求

10. 風險控管機制

- 投信公司應設置內部風控單位,獨立於基金經理部門

- 需定期進行壓力測試與風險暴露評估

- 高槓桿或使用衍生性商品的基金需額外申報

11. 基金清算與終止

- 出現以下狀況可依法解散:

- 到期(封閉式基金)

- 基金資產淨值過低(如低於3億元新台幣)

- 投資人會議決議解散

- 經主管機關撤照

- 清算程序應公開透明,資產清償後分配給持有人

12. 基金之間的轉換操作與合併處理

- 同一公司下的基金可提供「轉換機制」給投資人

- 若要合併兩個基金,須事前公告並經投資人同意

- 轉換不應產生手續費(除非另有約定)

13. 社會責任與ESG

- 越來越多新型基金(如永續基金、ESG基金)納入管理架構

- 基金經理公司須揭露 ESG 評估方法與指標

- 金管會對這類基金的資訊揭露有額外要求(如綠色洗牌審查)

台灣 vs 海外的差別

綜合來看,信託基金與信託遺產雖然名稱相近,但在法律架構、運作方式與使用目的上卻有明確區別。信託基金是一種專業化、制度化的投資工具,適合一般投資人透過小額資金參與市場、分散風險並追求資產有正成長;而信託遺產則屬於財產傳承與分配的規劃工具,重點在於如何透過信託機制,確保遺產依照設計好的方式給予特定對象,兼顧保障與控制。

在特定情況下,遺產甚至可以被設計為信託基金形式進行管理與給付,進一步延伸財富的使用壽命與功能。因此,無論是進行理財投資,或是安排長遠的資產傳承,瞭解這兩種信託型態的特性與差異,對於每一位關心財務規劃的人而言,都是重要且值得關注的一環。

許多人對遺產信託存在一個誤解,認為只有高資產人士才需要規劃。事實上,即使是一般家庭,只要希望讓財產傳承更有秩序、保障特定成員的權益,遺產信託都是一項值得考慮的工具。

如果您想要了解更多資產配置相關的策略,可以加入我們的官方Line@,班克先生將為您提供專業的協助與服務。